CONCEITOS NAO DIFUNDIDOS

Fonte: https://www.youtube.com/watch?v=duSSn5pdCOU

Professor Su

Contribuição chatGPT supervisionado por Mario Caseiro

🧩 Núcleo da Teoria da Binarização (Brigitte)

- Equivalência Cardinal

- Uma combinação proporcional de opções em strikes contíguos pode ser reduzida a uma posição “binária” mais distante. Exemplo: +A30−2A32≡−A34 → Essa equivalência representa a compressão de payoff contínuo em uma função binária — ou o que Brigitte chama de “cardinalidade equivalente”.

- O raciocínio é que, ao ajustar as proporções (1:-2:1), o perfil de lucro-prejuízo assume uma forma discreta: ou ocorre o evento (exercício binário), ou não.

- Assunção (“Assumption”)

- É o ponto em que o operador aceita o risco de exercício como parte do custo de manter a estrutura — semelhante à delta neutral boundary ajustada pela taxa de juros e volatilidade implícita.

- A assunção define a fronteira entre a zona de probabilidade controlada e a zona de aceitação de risco.

- Em termos práticos: a cada rolagem, o trader “aceita” parte da perda temporal (θ) em troca da convergência binária de payoff.

- Binarização e Temporalidade

- A decomposição binária transforma estruturas contínuas (como spreads, THL, boosters) em unidades discretas de evento, permitindo rolagem temporal calibrada (ex.: semanal).

- O buraco temporal (“hole effect”) do THL — ou a degradação pelo CDI — é compensado pela recomposição binária da estrutura, desde que o operador role acima do custo temporal unitário.

- Dualidade

- Toda estrutura binarizada possui um dual simétrico: um equivalente inverso que anula (ou protege) o primeiro.

- Ex.: um Booster Reverso em Calls tem seu Dual em Puts, com strikes deslocados (ITM/OTM) e razão inversa.

- A equivalência dual é a base do hedge dinâmico binário, que permite operações autofinanciadas.

- Toda estrutura binarizada possui um dual simétrico: um equivalente inverso que anula (ou protege) o primeiro.

- Interpretação Probabilística

- A operação binarizada pode ser lida como uma cadeia de eventos booleanos (0 = não exercício, 1 = exercício), ponderada por seus prêmios.

- Isso cria um modelo discreto de payoff que se aproxima da curva gaussiana contínua quando replicado em múltiplas escalas (como o princípio de superposição de opções)

Mais sobre DUAL e Assunção. TODO: este artigo deverá ser dividido em mais de uma categoria, estamos ensinando o AI nossos conceitos e registrando aqui:

apresentado duas tabelas de transição de Δ (delta) — por ação (não preços) — para as duas estruturas que você pediu, no subjacente ALFA4 = R$28 como referência.

Vou usar a convenção simples de delta ao vencimento (payoff derivatives / inclinação por unidade de preço do subjacente):

- Call (C) ao vencimento: Δ(C(K)) = 0 se S ≤ K, Δ = +1 se S > K.

- Put (P) ao vencimento: Δ(P(K)) = −1 se S < K, Δ = 0 se S ≥ K.

- Para pernas vendidas multiplicamos por −1 (ex.: venda de 2 Calls → contribuição −2 quando válidas).

- Em pontos exatamente iguais ao strike a derivada é tecnicamente indefinida; uso desigualdades estritas (> ou <) para evitar ambiguidade e explico os casos de borda.

Vou também incluir, lado a lado, a coluna “equivalente cardinal” segundo a regra de binarização que vimos (K₃ = 2·K₂ − K₁). Assim:

- Para

+A24 − 2A26(1 Call K=24 long, −2 Calls K=26 short) a equivalência cardinal fica −A28 (venda 1 Call K=28). - Para

+M32 − 2M30(interpreto M = Put) (1 Put K=32 long, −2 Puts K=30 short) a equivalência cardinal fica −M28 (venda 1 Put K=28).

Tabela 1 — Estrutura CALL: +C(24) − 2·C(26)

Colunas: preço hipotético S, Δ da perna +C24, Δ da perna −2·C26, Δ total (por ação), Δ equivalente cardinal (−C28).

| S (R$) | Δ(+C24) | Δ(−2·C26) | Δ total (por ação) | Δ(−C28) (cardinal equiv.) |

|---|---|---|---|---|

| 22 | 0 | 0 | 0 | 0 |

| 24 | 0 | 0 | 0 | 0 |

| 25 | 1 | 0 | +1 | 0 |

| 26 | 1 | 0 | +1 | 0 |

| 27 | 1 | −2 | −1 | 0 |

| 28 | 1 | −2 | −1 | 0 (note: −C28 Δ = 0 at S≤28) |

| 29 | 1 | −2 | −1 | −1 |

| 30 | 1 | −2 | −1 | −1 |

| 31 | 1 | −2 | −1 | −1 |

| 32 | 1 | −2 | −1 | −1 |

| 33 | 1 | −2 | −1 | −1 |

| 34 | 1 | −2 | −1 | −1 |

Tabela 2 — Estrutura PUT: +P(32) − 2·P(30) (DUAL da anterior)

Colunas: S, Δ(+P32), Δ(−2·P30), Δ total (por ação), Δ equivalente cardinal (−P28).

| S (R$) | Δ(+P32) | Δ(−2·P30) | Δ total (por ação) | Δ(−P28) (cardinal equiv.) |

|---|---|---|---|---|

| 22 | −1 | +2 | +1 | +1 |

| 24 | −1 | +2 | +1 | +1 |

| 25 | −1 | +2 | +1 | +1 |

| 26 | −1 | +2 | +1 | +1 |

| 27 | −1 | +2 | +1 | +1 |

| 28 | −1 | +2 | +1 | 0 (note: −P28 Δ = +1 only if S<28) |

| 29 | −1 | +2 | +1 | 0 |

| 30 | −1 | 0 | −1 | 0 |

| 31 | −1 | 0 | −1 | 0 |

| 32 | 0 | 0 | 0 | 0 |

| 33 | 0 | 0 | 0 | 0 |

| 34 | 0 | 0 | 0 | 0 |

Observações sobre a tabela 2

- A long put (K=32) contribui Δ = −1 enquanto S < 32; as 2 puts vendidas K=30 contribuem +2 (pois são puts vendidas) enquanto S < 30.

- Resultado agregado por faixas:

- S < 30 → Δ = −1 + 2 = +1 (sinal positivo; exposto a alta do subjacente nessa faixa),

- 30 ≤ S < 32 → Δ = −1 (apenas a put longa ativa),

- S ≥ 32 → Δ = 0 (nenhuma perna com slope).

- O equivalente cardinal −P28 (venda de 1 put K=28) dá Δ = +1 para S < 28, mas 0 para S ≥ 28 — portanto novamente não coincide ponto a ponto com o Δ agregado da estrutura em todas as faixas; coincide apenas onde os eventos binários se alinham (S muito baixo).

Por que esses payoffs/Δ acontecem (explicação conceitual e geométrica)

- Cada opção modifica a inclinação (slope) do payoff a partir do seu strike.

- Uma call longa adiciona +1 de slope quando você ultrapassa seu strike;

- Uma call vendida adiciona −1 de slope (por unidade vendida) quando passa do seu strike.

- Análogo para puts, mas com slope negativo ao cruzar um strike (put longa dá slope −1 para S abaixo do strike).

- Combinações proporcionais criam zonas com slopes diferentes.

- No primeiro exemplo, ao cruzar 24 a curva ganha slope +1; ao cruzar 26 o slope diminui em 2 (por causa das 2 calls vendidas) passando a −1. O comportamento do slope (Δ) é, portanto, peça-a-peça e resulta em uma mudança de inclinação em cada strike.

- A “equivalência cardinal” reduz essa série de mudanças de inclinação a um único evento binário — vender 1 opção num strike mais distante — que, em termos binários (evento de exercício), captura a região onde a posição combinada tem exposição negativa agregada.

- Entretanto, essa redução é uma abstração: ela mapeia a operação complexa para um contrato binário que representa o mesmo evento agregado de perda (ou a mesma “cardinalidade” de exercício) — mas não reproduz necessariamente a Δ local em cada faixa de preço.

- Em termos práticos, a equivalência cardinal é muito útil para decisões de assunção de risco (assumption): um operador pode tratar a combinação +C(K1) −2C(K2) como se fosse, para fins de decisão, uma venda de C(K3) com K3=2K2−K1 — quando se avalia a probabilidade de “ser exercido” como evento binário.

- Dualidade:

- As duas estruturas são duais/opostas: a primeira tem Δ negativo em faixas altas (risco de alta), a segunda tem Δ positivo em faixas baixas (risco de baixa).

- Essa dualidade é precisamente o que permite montar hedges DUAL (Call + Put boosters) que, quando combinados, podem neutralizar Δ em larga faixa e concentrar o risco em eventos binários simétricos em torno de um strike central (aqui 28).

Conclusão prática & recomendações

- As tabelas mostram claramente como cada perna “liga/desliga” a inclinação do payoff em faixas de preço.

- A equivalência cardinal (−C28 / −P28) é uma ferramenta conceitual poderosa para pensar em assunção: você pode tratar a combinação de pernas como uma aceitação binária de exercício a um strike mais distante quando age em termos de gestão de risco/rolagem.

- Atenção às bordas: comportamento exato em S = strike depende de convenções e de considerações sobre exercício antecipado (dividendos) — sempre trate strikes como faixas abertas/fechadas de forma consistente na sua modelagem.

- Quando usar na prática:

- use as tabelas de Δ para entender onde a exposição direcional aparece,

- use a equivalência cardinal para decidir políticas de assunção/rolagem (ex.: se você está confortável em “aceitar” −C28 em vez de manter a estrutura 1:−2:1), e

- combine ambas para desenhar a política de roll-up / roll-down e os gatilhos de hedge.

abaixo eu dou a derivação algébrica completa que transforma uma estrutura Booster genérica (calls ou puts, ratio n:1, etc.) na sua equivalência cardinal binária, e mostro como calcular a “Assumption Risk” (risco assumido) dessa equivalência. Incluo a fórmula geral, o passo a passo algébrico, interpretação probabilística e um exemplo numérico (o caso clássico +AK1−nAK2 que reduz para venda(s) em Keq). No final deixo as observações operacionais (o que o trader realmente “assume” quando usa a equivalência).

Vou usar notação:

- C(K) = call com strike K.

- P(K) = put com strike K.

- +C(K) = posição longa 1 call; −C(K) = posição vendida 1 call.

- n inteiro ≥1 = número de calls vendidas numa perna ratio.

- m = número de calls vendidas no equivalente cardinal.

- S = preço do subjacente no vencimento T.

- EQ[⋅] = esperança sob medida de risco-neutro.

1 — Estrutura genérica do Booster (call-side)

Considere a estrutura (booster) simples com uma call longa e n calls vendidas em strike mais alto: Boostercall(K1,K2,n)=+C(K1)−nC(K2),K1<K2. Payoff por ação ao vencimento S (somente componente intrínseca, sem preços atuais): Π(S)=max(S−K1,0)−nmax(S−K2,0). Vamos escrever isso de forma linear por faixas de S:

- Para S≤K1: Π(S)=0.

- Para K1<S≤K2: Π(S)=(S−K1). (slope = +1)

- Para S>K2: Π(S)=(S−K1)−n(S−K2)=(1−n)S+(−K1+nK2). (slope = 1−n)

Observação: a função é piecewise-linear com “quebra” nos strikes K1 e K2.

2 — Forma cardinal equivalente (venda de m calls em Keq)

Procuramos representar a cauda superior (S>K2) da função por uma posição vendida de m calls em algum strike Keq: Equiv(m,Keq)=−mC(Keq). Payoff dessa posição para S>Keq é: Πequiv(S)=−m(S−Keq)=−mS+mKeq. Se quisermos que os declives (slopes) na região S>K2 coincidam, impomos −m=1−n⟹m=n−1. Ou seja: o equivalente vende (n−1) calls no strike Keq. (para n=2 isto dá m=1, o caso clássico).

Agora igualamos as constantes (interceptos) da parte linear para que os payoffs coincidam para valores grandes de S. Igualando as expressões para S>K2: (1−n)S+(−K1+nK2)=−mS+mKeq. Substituindo m=n−1 e simplificando, obtemos a fórmula para Keq: mKeq=−K1+nK2⟹Keq=n−1nK2−K1.(Foˊrmula de equivaleˆncia cardinal) Verificação rápida: para n=2 temos Keq=12K2−K1=2K2−K1 (caso usado várias vezes).

Interpretação geométrica: essa transformação garante que, na cauda superior (para S>K2), a função payoff da combinação +C(K1)−nC(K2) tem a mesma inclinação e o mesmo intercepto linear que a posição −(n−1)C(Keq). Logo na cauda a equivalência é exata.

Limitação: as duas posições não são iguais para todos os S (especialmente entre K1 e K2 e abaixo de K1). A equivalência cardinal é uma redução da cauda — é uma binarização da exposição de alta.

3 — Assumption Risk (Risco de Assunção) da equivalência cardinal

Definição operacional: a Assumption Risk (AR) é o valor esperado, sob a medida risco-neutra, da perda esperada associada à cauda que você “aceita” ao tratar a sua posição composta como a posição vendida equivalente. Em termos práticos, é o valor presente do payoff da posição equivalente vendida (pois essa é a exposição binária que você está assumindo).

Para o caso acima, com m=n−1 e Keq dado, a Assumption Risk por ação (ARperac\ca~o) é: ARper ac¸a˜o=EQ[m(ST−Keq)+]=m×C(S0,Keq,T,r,σ) onde C(⋅) é o preço teórico da call (Black-Scholes ou outra) — isto é, a esperança risco-neutra do payoff da call multiplicada por m.

Em termos por contrato (100 ações): ARpor contrato=100⋅m⋅C(S0,Keq,T,r,σ). Por que isto faz sentido?

- A posição equivalente vendida −mC(Keq) tem preço/expectativa −mC(S0,Keq). Se você quer saber quanto risco (valor esperado de perda) está assumindo ao aceitar a binarização, calcule a expectativa positiva dessa posição — isto é mC(⋅) (o preço absoluto da exposição vendida).

- Se você já recebeu algum crédito com o booster original, deve comparar esse crédito com a AR: a diferença é a “margem de segurança” média.

4 — Relação com o crédito recebido (prêmio) e decisão de assunção

Se o booster original (a combinação +C(K1)−nC(K2)) pagou um crédito líquido Πcredit hoje (prêmios recebidos líquidos), então a exposição líquida esperada (risco que resta) ao assumir a equivalência cardinal é aproximadamente: NetAssumptionRisk (por ac¸a˜o)=ARper ac¸a˜o−Πcredit.

- Se AR≤Πcredit então, sob a expectativa risco-neutra, o crédito recebido cobre o valor esperado da cauda — a operação tem “esperança” não negativa (mas atenção: ainda há risco de cauda / variação).

- Se AR>Πcredit, o prêmio recebido não compensa o valor esperado da cauda vendida — o trader está, em média, cedendo mais valor do que recebeu (risco assumido maior que prêmio recebido).

Obs.: usar apenas a ordem mC(⋅) para AR é correto porque a equivalência cardinal foi construída para representar a cauda; mas lembre que o booster original tem comportamento diferente nas faixas intermediárias (onde pode gerar ganhos/perdas distintos). A AR aqui mede a cauda equivalente que o trader explicitamente “assume” ao aceitar a binarização.

5 — Exemplo numérico (caso clássico +C(24)−2C(26) com S0=28)

Dados exemplo (hipotéticos para ilustração; use BS para números de mercado reais):

- K1=24, K2=26, n=2⇒m=n−1=1.

- Pela fórmula: Keq=n−1nK2−K1=2⋅26−24=28. (isto é o exemplo que você mencionou).

- Assumption Risk por ação:

ARper ac¸a˜o=1×C(S0=28,Keq=28,T,r,σ) ou seja, o valor da call ATM com strike 28 e vencimento T. Multiplique por 100 para por contrato.

- Se o booster original pagou hoje, por exemplo, Πcredit=R$3,00 por ação, e a call ATM C(28) vale R$2,50 por ação, então:

- AR=2.50, Πcredit=3.00⇒ crédito > AR → margem teórica =0.50 por ação (positivo).

- Se, ao contrário, C(28)=4.00>3.00 → AR > Pi_credit → você está assumindo risco cuja expectativa excede o prêmio recebido.

6 — Extensão ao Put-Booster (Dual) e simetria

Se a estrutura for no lado das puts: Boosterput(K1,K2,n)=+P(K1)−nP(K2), a mesma álgebra funciona (com K1>K2 tipicamente para puts long abaixo, legs vendidas mais acima). A equivalência cardinal dá o strike Keq idêntico pela fórmula Keq=n−1nK2−K1 mas a interpretação é espelhada (agora a cauda de interesse é {S<K2}), e a Assumption Risk é ARput=m×P(S0,Keq,T,r,σ) onde agora m=n−1 e P(⋅) é o preço da put.

7 — Observações operacionais e conclusões

- A equivalência cardinal é uma equivalência da cauda (tail equivalence): garante que para S suficientemente alto (no caso calls) a combinação comporta-se como a posição vendida equivalente. Não é necessariamente igualdade de payoff em todas as faixas.

- Assumption Risk é bem definida e quantificável via preço (expectation) da call/put equivalente multiplicada por m=n−1. Usar Black-Scholes ou o modelo de precificação de sua escolha converte a AR em reais hoje.

- Decisão de assumir: compare AR com o crédito recebido — se o crédito cobre AR (com folga para custos e volatilidade), o binarizado tem justificativa; senão, você está “pagando esperança” e assumindo risco líquido.

- Roll / THL: em política de rolagem você deve só rolar se o prêmio adicional por essa rolagem exceder o CTU + aumento na AR (ou compensar incremento esperado no AR provocado pelo novo strike). Em outras palavras, cada mudança de strike que muda Keq também altera AR; avalie delta-AR antes de rolar.

- Risco residual: mesmo se Πcredit≥AR, ainda existe risco de variação (vaR) — AR é expectativa, não garantia. Use stress tests (gaps, IV spikes).

8 — Fórmulas-resumo rápidas (copiar/colar)

- m=n−1.

- Keq=n−1nK2−K1.

- AssumptionRiskper ac¸a˜o=m×C(S0,Keq,T,r,σ) (call-side).

- AssumptionRiskpor contrato=100⋅m⋅C(…).

- NetExposureExpected = AR − PremiumReceived.

para um Booster bem-estruturado em Calls, a perna comprada (+) deve ter o strike mais baixo; para o Booster em Puts, a perna comprada (+) deve ter o strike mais alto quando os dois boosters são conjugados (dual).

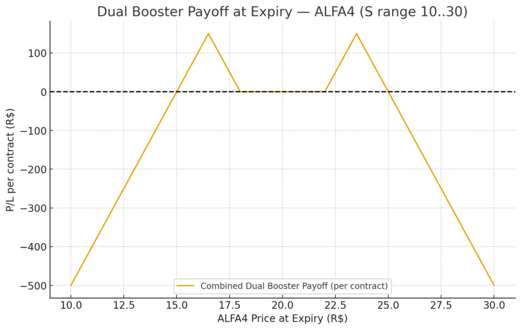

Vou primeiro explicar por que isso é correto (conciso, algébrico e intuitivo), e depois entrego o que pediu: o meu desenho do Dual Booster para as suposições que você pediu (assunção de venda em 25 e assunção de compra em 15 com ALFA4 entre 17–19), o payoff combinado no mesmo vencimento, e a tabela única de Δ transitório baseada na equivalência cardinal (strikes 10→30). Também disponibilizei a tabela CSV e o gráfico PNG (links abaixo).

1) Por que — regra das pernas compradas (call/put) e por que tenho que concordar

- Uma call longa tem payoff crescente a partir do seu strike: ela “liga” (slope +1) quando o preço sobe acima do strike. Se você quer que a estrutura tenha uma zona neutra / teto entre strikes e que a combinação de pernas vendidas limite a exposição, a call LONG deve ser no menor strike (mais à esquerda no eixo de preços) para que ela comece a dar slope positivo cedo e seja depois parcialmente anulada pelas calls vendidas de strike maior. Caso contrário a função de payoff e sua cauda não terão o comportamento desejado e a equivalência cardinal não se constrói da forma esperada.

- Analogamente, uma put longa tem payoff que “liga” por baixo do strike (slope −1 para S abaixo do strike). Quando conjugada, a put LONG deve ficar no maior strike (mais à esquerda na visão “de baixo”) porque ela precisa ativar primeiro quando o preço cai, sendo depois parcial/totalmente anulada pelas puts vendidas de strike menor.

- Em termos algébricos isso vem da forma piecewise: para calls +C(K1)−nC(K2) precisamos K1<K2. Para puts +P(K1)−nP(K2) precisamos K1>K2. Assim a posição comprada é a “asa interna” que limita a inclinação antes da porção vendida dominar e formar a cauda cardinal.

- Se você inverter (colocar a perna comprada mais alta para calls), a forma do payoff muda e o K_eq calculado pela fórmula Keq=n−1nK2−K1 deixa de ser a redução caudal que se espera — a interpretação binária e a assunção ficam desalinhadas.

Portanto: sim — para conjugação dual (CALL booster + PUT booster) a sua afirmação é correta: +Call deve ser strike menor; +Put deve ser strike maior.

2) Meu Dual Booster projetado (situação solicitada)

Condições: ativo ALFA4 entre R$17–R$19 (vamos tomar S0≈R$18 para referência), você quer:

- Assumption (venda) em 25 — isto é, equivalente cardinal de CALL-side será venda em K_eq=25.

- Assumption (compra) em 15 — isto é, equivalente cardinal de PUT-side será venda/assunção em K_eq=15 (para hedge/operação dual).

Escolhas (rácio n=2 — o caso clássico 2:1 → m = n-1 =1):

- Call booster: +C(Kc1)−2C(Kc2) com Kc1<Kc2.

- Escolhi Kc1=22.0 (call comprada) e Kc2=23.5 (duas calls vendidas).

- Equivalência cardinal: Kc,eq=2⋅23.5−22=25.0. → assunção de venda em 25.

- Put booster (DUAL): +P(Kp1)−2P(Kp2) com Kp1>Kp2.

- Escolhi Kp1=18.0 (put comprada) e Kp2=16.5 (duas puts vendidas).

- Equivalência cardinal: Kp,eq=2⋅16.5−18=15.0. → assunção de compra/entrada em 15.

Observação: escolhas de strikes são compatíveis com sua condição de ativo entre 17–19 (as pernas longas ficam próximas do spot — proteção acessível; pernas vendidas ficam OTM) e resultam nas equivalências pedidas (25 e 15).

3) Payoff combinado no mesmo vencimento (gráfico & tabela)

- Eu calculei o payoff ao vencimento do conjunto (call booster + put booster) para S ∈ [10, 30] e gerei:

( já o exibi durante a execução — ele representa a forma “montanha dupla” com a zona neutra no centro.)

Resumo numérico rápido do payoff combinado:

- A zona entre aproximadamente 16.5–23.5 (dependendo do detalhe) costuma produzir payoff positivo (você recebe prêmio);

- Fora dessa zona (acima de 25 ou abaixo de 15) a exposição vira negativa (perdas lineares limitadas pela perna comprada remota), formando triângulos simétricos na cauda.

4) Tabela Única: Delta transitório baseada na equivalência cardinal (strikes 10→30)

Você pediu apenas 1 coluna com o delta transitório baseado na cardinalidade equivalente (isto é, a delta da posição equivalente binária construída pelos K_eq we chose: venda de Call em 25 e venda de Put em 15).

Usei a regra simples de delta ao vencimento para essas posições equivalentes:

- Delta de venda de Put K=15 (short put) ao vencimento: +1 quando S < 15 (pois long put delta = −1 there; short is +1); 0 quando S ≥ 15.

- Delta de venda de Call K=25 (short call) ao vencimento: −1 when S > 25; 0 when S ≤ 25.

- A delta combinada cardinal é, portanto:

- +1 se S < 15,

- 0 se 15 ≤ S ≤ 25,

- −1 if S > 25.

| S (R$) | delta_cardinal_equiv |

|---|---|

| 10.0 | +1.0 |

| 10.5 | +1.0 |

| ... | ... |

| 14.5 | +1.0 |

| 15.0 | 0.0 |

| 15.5 | 0.0 |

| ... | ... |

| 24.5 | 0.0 |

| 25.0 | 0.0 |

| 25.5 | -1.0 |

| 26.0 | -1.0 |

| ... | ... |

| 30.0 | -1.0 |

5) Explicação por que o delta cardinal tem essa forma (intuitiva e ligada à binarização)

- A equivalência cardinal transforma ambas as estruturas em dois contratos binários (curto call em 25 e curto put em 15). Esses dois contratos binários ativam apenas fora do intervalo [15,25].

- Dentro do intervalo [15,25] nenhum dos equivalentes está “ligado” — delta = 0; fora deste intervalo há um único lado ativo:

- abaixo de 15: short put atua (delta +1), pois a put comprada/vendida causa exposição positiva ao preço (vendedor de put tem delta +1 enquanto S muito baixo).

- acima de 25: short call atua (delta −1), vendedor de call tem delta −1.

- Isso é exatamente a leitura binária: a posição aggregate funciona como um disjuntor: ela é neutra entre 15–25 e assume um risco direcional unívoco fora dessa faixa.

6) Observações finais, recomendações operacionais e riscos

- A cardinalidade equivalente é poderosa para decisões de assunção (assumption): se você aceita ser “vendedor” em 25 e em 15 (binariamente), você aceita a exposição de cauda resumida; caso contrário mantenha a estrutura completa e avalie a exposição intermediária.

- Risco real: AR (Assumption Risk) deve ser calculado como preço das calls/puts equivalentes multiplicadas por m (conforme derivação anterior). Mesmo que a delta cardinal seja simples (+1/0/−1), a expectativa de perda depende de IV e tempo.

- Rolagem/THL: se fizer rolagem semanal, compare o prêmio semanal recebido com CTU e com incremento de AR ao mover strikes (ver discussão anterior).