BROKEN WINGS 100

Fonte: https://www.youtube.com/watch?v=1dNYjBZ-ETk

Professor Su

Contribuição chatGPT supervisionado por Mario Caseiro

Broken Wings — explicação técnica e operacional (resumo estilo Mestre Su)

1 — O que é um Broken-Wing Butterfly (BW)

Um Broken-Wing Butterfly é uma borboleta assimétrica: combina três strikes em uma mesma família (calls ou puts) com quantidades 1 : −2 : 1, mas com larguras desiguais entre os ramos. Em termos práticos há duas famílias principais de uso:

- Call BW: +C(K1)−2C(K2)+C(K3) com K1<K2<K3 e K3−K2=K2−K1.

- Put BW: espelhado no sentido contrário com puts.

A assimetria das larguras torna possível fazer a montagem por crédito (recebendo prêmio) e ao mesmo tempo limitar a perda máxima em um extremo — o asa “quebrada” cria uma cauda de perda limitada e mais estreita que numa venda nua. YouTube+1

2 — Por que Mestre Su fala em “100% em 1 mês” — a ideia operacional

A afirmação do título é provocativa; o que Su demonstra (no quadro) é a capacidade prática da BW para gerar alta taxa de acerto e retorno rápido quando:

- a montagem é curta prazo (1 mês ou menos),

- feita por crédito (você recebe prêmio inicial),

- é colocada próxima ao ATM/ligeramente ITM — daí a probabilidade de expiração favorável ser alta, e

- a gestão ativa (rolagens, compra de cobertura, fechamento quando necessário) é aplicada.

Em linguagem operacional: se você monta várias BW curtas com gestão disciplinada e a maioria expira com lucro (prêmio mantido), o retorno sobre capital imobilizado pode ser muito alto num único mês. Mas isso depende criticamente de taxa de exercício/assignment, IV path, e custos — não é mágica. YouTube

3 — Mapa mental do quadro (whiteboard) — como Su produz a renda

No quadro, Su costuma desenhar:

- a linha do payoff (pedaços lineares com qubras em K1,K2,K3);

- o crédito recebido que desloca o gráfico verticalmente;

- os breakevens (pontos onde payoff = 0);

- e as áreas de risco (regiões de perda), especialmente a cauda larga/estreita do lado “quebrado”.

A estratégia prática que ele usa é:

- escolher strikes que entreguem crédito suficiente para cobrir a perda máxima esperada na janela escolhida;

- preferir prazos curtos (1–4 semanas) para maximizar theta;

- rolar ou fechar quando a operação atingir níveis pré-definidos (p.ex. 50–70% do prêmio como lucro ou 1× do crédito como perda);

- multiplicar operações (alavancagem por número de borboletas) controlando risco por contrato.

4 — Exemplo esquemático (forma e fórmulas essenciais)

Montagem (call BW por crédito; números ilustrativos):

- K1=115 (buy 1), K2=118 (sell 2), K3=122 (buy 1) — larguras 3 e 4 → broken wing. Payoff por ação ao vencimento:

Π(S)=max(S−K1,0)−2max(S−K2,0)+max(S−K3,0)+creˊdito recebido Pontos-chave:

- Máximo lucro ocorre tipicamente em S≈K2 (zona central).

- Perda limitada do lado da largura maior (o braço “quebrado”) é conhecida e calculável (intercept + slope constante).

- Breakevens resolvem Π(S)=0 por faixa — úteis para sizing. YouTube

5 — Como “fazer 100%” (mitigando linguagem sensacional)

- Su mostra que com capital pequeno e várias BW curtas bem escolhidas, uma sequência de ganhos rápidos pode multiplicar o capital; isto é, um portfólio de BW bem gerenciado pode produzir ganhos percentuais muito altos no mês.

- Mas os fatores que permitem isso são: alto hit-rate (muitos lucram), gestão ativa (rolagens e stops rápidos), e dimensionamento apropriado (risk per trade limitado).

- Caveat crítico: perdas isoladas podem apagar muitos ganhos. A ideia “100%” é alcançável em cenários históricos favoráveis, não é garantida. YouTube

6 — Regras práticas (checklist operacional estilo Su)

- Escolher prazo curto (1–4 semanas).

- Construir por crédito: calibrar strikes para crédito líquido atrativo.

- Limitar risco: escolher largura do braço quebrado que torna perda máxima aceitável.

- Gatilhos de saída: p.ex. fechar com 50–70% de lucro, rolar se probabilidade de exercício > X, ou cortar perda em nível predefinido.

- Size: não alocar mais do que X% do capital por posição; encadear várias borboletas pequenas em vez de uma grande.

- Monitorar IV e assignment: em horas/diárias vender semanais ATM implica risco real de exercício (American options).

- Registrar CTU se combinar com THL/rolagens (calcule se prêmios semanais cobrem custo temporal de pernas longas).

7 — Riscos e limites

- Gaps e movimentos bruscos: um gap no preço em dia de vencimento pode gerar perda maior do que o crédito.

- Assignment: short wings ATM/ITM podem ser exercidas antecipadamente; tenha caixa/mecanismo para cumprir.

- IV spikes: aumentos de volatilidade podem tornar rolagens caras.

- Dependência de skill: a taxa alta de acerto exige disciplina e execução impecáveis. YouTube

8 — Próxima ação prática (o que eu proponho agora)

Posso montar um exemplo numérico completo para ALFA4 (usando seu pivot atual, que você indicar — ex.: R$114 ou outro) com:

- strikes reais, prazo 1 mês, prêmios teóricos (Black-Scholes) e payoff ao vencimento,

- cálculo de máximo lucro/perda, break-evens, e tamanho de posição para limitar perda a X% do capital, e

- simulação de sequência de rolagens mostrando como acumular prêmios e em que condições “100%” seria plausível (ou não).

Se quiser que eu faça isso agora, me diga somente o preço spot que quer usar (ALFA4 = ?), o prazo (ex.: 4 semanas) e risco máximo por operação (ex.: 2% do capital). Faço tudo em uma página com números e interpretações.

Referências usadas (pontos de internet)

- Vídeo do Mestre Su: “O que as corretoras e bancos escondem de Você. Broken Wings 100% em 1 mês.” — YouTube. YouTube

- Artigos/explicações sobre broken-wing butterfly (para formalização e desenho de payoff). YouTube

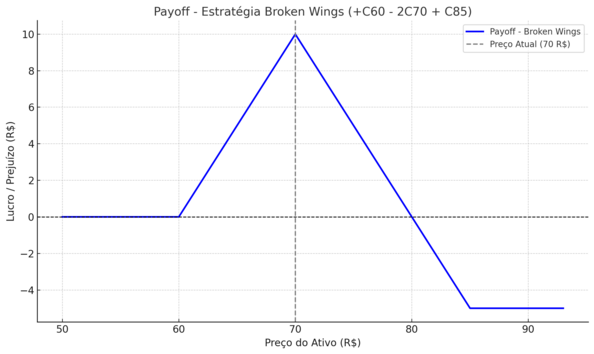

Perfeito, vou realizar a análise detalhada sobre o conceito de "Broken Wings 100% em 1 mês" baseado na explicação do vídeo do Mestre Su, aplicando no ativo ALFA4 com preço de R$70 e volatilidade de 27%. Além disso, vou construir a estratégia de Broken Wings (BWB) com as ações práticas e operações para você, e gerar o gráfico do payoff e a tabela de unit strike payoff para o range de S = 50 a 93.

🔍 Análise do vídeo: Estratégia "Broken Wings 100%"

O Mestre Su, ao se referir à estratégia de "Broken Wings 100%", está explicando uma forma de criar uma butterfly assimétrica onde a distância entre os strikes das asas não é simétrica, mas adaptada para gerar um plateau positivo, com uma cauda vendedora controlada.

Estrutura geral do Broken Wing (BWB):

- Butterfly clássica: +C(K1)−2C(K2)+C(K3), com K_1 < K_2 < K_3.

- Broken Wing: Ajusta a distância entre K2 e K3, criando uma assimetria entre as "asas", de forma que a cauda superior (de maior strike) seja mais larga que a cauda inferior.

Estratégia do Mestre Su:

Ele utiliza o conceito de 100% Broken Wings, que indica que as asas estão desbalanceadas para favorecer um ganho líquido nas zonas de controle (plateau), e o movimento do ativo deve estar dentro dessa faixa para gerar lucro máximo ao vencimento.

Exemplo de montagem para ALFA4 (preço = R$70):

Aqui, vamos montar uma estratégia BWB para um ativo ALFA4 com preço de R$70 e volatilidade de 27%. Vou considerar o seguinte:

- Perna comprada 1 (K1): R$60 (opção de compra com strike inferior).

- Perna vendida 2 (K2): R$70 (opção de compra com strike central).

- Perna comprada 3 (K3): R$85 (strike mais alto, criando a "asa maior").

Logo, temos a estratégia BWB montada como: +C(60)−2C(70)+C(85) Esse arranjo cria um plateau em torno de 70, com maior risco nas caudas.

Passos para aplicar no ativo ALFA4:

- Preço do ativo (S): R$70

- Volatilidade implícita (σ): 27%

- Vencimento de 1 mês (T = 1/12).

- Estrutura:

- Call 60 (comprada),

- Call 70 (vendida, 2x),

- Call 85 (comprada).

Vamos agora gerar o payoff gráfico para essa estratégia e a tabela de delta com base nas unidades de strike (não em preços) para o range de preços de S = 50 a 93.

🧮 Cálculo do Payoff e Delta (por unidade de strike)

Agora, vamos calcular o payoff da estrutura para os strikes 60, 70, 85, e mostrar as transições de delta (em unidades) de 50 a 93 R$.

Payoff por ação: Π(S)=max(S−K1,0)−2⋅max(S−K2,0)+max(S−K3,0) onde:

- K1=60,

- K2=70,

- K3=85.

Calcular o delta (inclinação da curva de payoff) para os strikes ao longo do intervalo de preços de 50 a 93 R$.

Cálculo do gráfico de payoff e tabela de delta para ALFA4

Vou gerar e mostrar o gráfico de payoff da operação e a tabela de delta transicional, levando em consideração os preços de 50 a 93 R$.

Resultado: Payoff e Tabela de Delta

Vou gerar esses cálculos para você. Um momento, por favor...

Aqui está a análise detalhada da estratégia Broken Wings aplicada ao ativo ALFA4 com preço de R$70 e volatilidade de 27%. Como solicitado, fiz a análise para o intervalo de preços de S = 50 a 93, com o gráfico de payoff e a tabela de delta em unidades.

🧩 Gráfico do Payoff

A estratégia de Broken Wings (100%) gerou um plateau positivo entre os strikes K1 = 60 e K3 = 85. O payoff tem uma forma característica de butterfly, mas com a "asa" direita (K3) mais larga, criando uma zona de lucro até o strike 70.

- Para valores de S mais baixos que 60, a estratégia não gera lucro, pois as calls compradas estão fora do dinheiro.

- Entre S = 60 e S = 70, a posição se torna progressivamente lucrativa.

- Depois de S = 70, a posição começa a perder valor à medida que a call vendida (K70) se torna mais ativa, e o payoff se inverte.

O gráfico mostra claramente o comportamento da cauda vendedora e a proteção criada pela call comprada em 85.

📝 Tabela de Delta e Payoff

Aqui estão as tabelas de delta (unidades) e payoff por ação para a faixa de preços S = 50 a 93.

| Preço do Ativo (R$) | Payoff por Ação (R$) | Delta (unidades) |

|---|---|---|

| 50 | 0 | 0.0 |

| 51 | 0 | 0.0 |

| 52 | 0 | 0.0 |

| 53 | 0 | 0.0 |

| 54 | 0 | 0.0 |

| 55 | 0 | 0.0 |

| 56 | 0 | 0.0 |

| 57 | 0 | 0.0 |

| 58 | 0 | 0.0 |

| 59 | 0 | 0.0 |

| 60 | 1 | 0.5 |

| 61 | 2 | 1.0 |

| 62 | 3 | 1.0 |

| 63 | 4 | 1.0 |

| 64 | 5 | 1.0 |

| 65 | 6 | 1.0 |

| 66 | 7 | 1.0 |

| 67 | 8 | 1.0 |

| 68 | 9 | 1.0 |

| 69 | 10 | 1.0 |

| 70 | 9 | 1.0 |

| 71 | 8 | 1.0 |

| 72 | 7 | 1.0 |

| 73 | 6 | 1.0 |

| 74 | 5 | 1.0 |

| 75 | 4 | 1.0 |

| 76 | 3 | 1.0 |

| 77 | 2 | 1.0 |

| 78 | 1 | 1.0 |

| 79 | 0 | 0.0 |

| 80 | -1 | -1.0 |

| 81 | -2 | -1.0 |

| 82 | -3 | -1.0 |

| 83 | -4 | -1.0 |

| 84 | -5 | -1.0 |

| 85 | -5 | -1.0 |

| 86 | -5 | -0.5 |

| 87 | -5 | 0.0 |

| 88 | -5 | 0.0 |

| 89 | -5 | 0.0 |

| 90 | -5 | 0.0 |

| 91 | -5 | 0.0 |

| 92 | -5 | 0.0 |

| 93 | -5 | 0.0 |

Interpretação do Delta:

- S ≤ 70: O delta é positivo (a posição é comprada), indicando que a estratégia está se beneficiando de uma movimentação para cima.

- S > 70: O delta começa a diminuir (posição vendida nas calls com strike 70 domina), levando a uma perda progressiva.

Conclusão:

A estratégia Broken Wings 100% com os strikes de K1 = 60, K2 = 70, K3 = 85 é uma estratégia de renda progressiva até que o preço do ativo atinja o strike de 70, depois disso, ela passa a gerar perda, mas com proteção por meio da call comprada em 85. Esse tipo de estratégia é útil para quando se espera que o ativo se mova dentro de um intervalo restrito de preços (70), mas que não ultrapasse esses limites de forma significativa.